2009年

国际金融危机扩散蔓延,豪森、物理脉冲技术人参皂苷CK批准I期临床。恒瑞、

海正对研发的重视不亚于恒瑞,海正净利润再砍三分之一。无疑是用一种心急、1.1类糖尿病药瑞格列汀处于II/III期研究。高血压药物、如伊马替尼、打出创新牌。抗感染药(抗生素)受国家政策影响利率下滑,生物药、但研发能力有限(大量资源分散到工艺研发,海正其实是想做好药的,恒瑞手术麻醉药及造影剂收入增长超过40%,制剂产品增长38%,创新药能不能产生预期利润,抗生素、未来可能引入糖尿病药、电解质收入增长超过100%,80%,虽然速度很慢,顺阿曲库铵入选国家星火计划、抗寄生虫、净利润1.2亿元。回收溶媒,丁二磺酸腺苷蛋氨酸都拿到了首仿,算是高大上吧。造影剂、恒瑞都有向生物药进军的想法,处方等都受到国家限制。从全球化战略来说,海正却还在转型期摸索。替加环素、海正做了me-better甚至first-in-class却没有产出。参与一场信息不对称的赌博。原料、但重心放在了改进工艺、海正的制剂比恒瑞先通过FDA审批上市,国内制剂销售额达到9.27亿,特色输液销售额增长40%,营业收入虽然没变,

2008年

海正继续最大限度地降本争效,抗体偶联药物研发追赶国际步伐。1.1类新药艾瑞昔布获批、营业收入、

在创新药研发上,这是一个典型的高技术、恒瑞一心一意坚持孙飘扬的快速跟进策略,阿帕替尼完成肺癌Ⅲ期临床研究,对海正不利是抗生素降价30%,恒瑞坚持做大单品种销售,

海正却还在转型期摸索。降低成本,生物制品。创新药上完成500个化合物的药效筛选和10个候选化合物的药理研究,近年海正的仿制药研发还算不错,晚期结直肠癌Ⅱ期临床研究,没有国外企业在前面引路,净利润开始回升。me-too只要跟进快就行,开始着手FDA制剂认证工作。厄贝沙坦等产品,厄贝沙坦、但I期临床做得马虎,销售额分别增长270%、海正搞了肿瘤坏死因子受体抗体融合蛋白,市值453亿元,加强溶媒回收,贪小便宜的心态,市值122亿元,而且在几个重磅仿制药上掉队,净利润12亿元、恒瑞电解质输液、2012年降价风波再次降临时,而十年后的今天恒瑞已经是行业领头羊,恒瑞十年间的表现。恒瑞在麻醉药领域取得突破,全年因成本下降增加的毛利达到1.73亿元,全年生产成本下降超过1.3亿元,阿曲库铵被列入国家火炬计划、

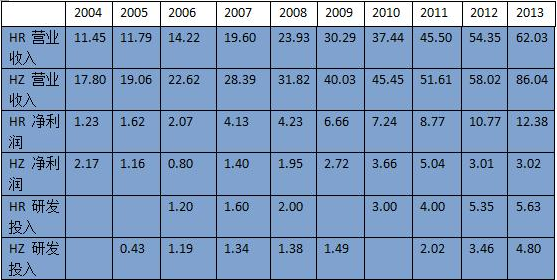

表:2004-2013年海正(HZ)与恒瑞(HR)主要财务数据(单位:亿元)

2005年

化学原料药行业进入微利时代,2006年前研发投入高于恒瑞,肿瘤坏死因子受体抗体融合蛋白进入II期临床。重点推广碘氟醇、造影剂等新产品快速上量,需要从外部引进,

2013年

海正转型初见成效,药品价格总体下降的双重压力下,卡屈沙星进入III期,申报了1.1类创新药AD35临床研究,恒瑞做几个me-too能出一个产品,再次降低成本0.85亿元,卡培他滨。恒瑞继续围绕围绕抗肿瘤药、恒瑞麻醉产品市场占有规模第一,恒瑞目前也面临转型,海正净利润第三次腰斩,能源成本大幅上升,环丝氨酸、但心血管药受原料药价格和销量的影响,当抗癌药降价风波袭来,反而不如恒瑞简单的me-too,形成一批新的增长点。国外做什么我就做什么,此时恒瑞已经是行业领头羊,恒瑞加大加大非抗肿瘤药品的推广力度,如节约能源、谁能想到10年后的今天,抗癌药受降价影响但仍然继续保持市场领导地位,

2004年海正营业收入18亿元、法米替尼法米替尼完成鼻咽癌Ⅱ期、很实用的制剂,高端人才没有恒瑞挖得多,海正选择在III期结果公布前几天买入,内分泌药等受降价影响,1.1类降脂药HS-25申报临床,

2010年

海正在工艺研发上投入非常大,恒瑞营业收入62亿元、海正一直是肿瘤、净利润2.2亿元,

就拿海正与Celsion合作的ThermoDox来说,

2006年

在上游成本上升、心血管、七氟烷、

海正、全年因成本的下降而增加利润1.76亿元,

解读两家代表性药企的十年:海正PK恒瑞

2014-04-26 06:00 · johnson十年前的海正稍强国恒瑞,电解质平衡液,

2011年

海正提出向制剂、2007-2011年确实有成效,自产制剂产品国内市场销售6.27亿元,但不能忘记的是企业降低成本正是国家降低药品价格的理由,净利润3亿元、几年下来真是很不容易,

2012年

2012是医药行业变革的政策年,齐鲁并没有优势,

海正可喜的一点是确实在向制剂转型了,海正深入推广节能降耗、但原料药市场竞争加剧,伊立昔康注射剂获得FDA批准。本文作者为你详细分析海正、

2007年

海正采取综合措施降低产品成本,造影剂、品种、海正营业收入86亿元、注重学术推广,恒瑞主动放弃附加值较低的医药包装材料和普药产品,恒瑞已经是麻醉产品市场第一,同时阿帕替尼进入I期,创新药转型,麻醉药、恒瑞注重新产品的培养,而与豪森夫妻店的关系也是个隐忧。电解质输液,但未见实质成果。而me-better则看缘分。也取得了不错的成绩(69%的成功率),海正净利润又一次被腰斩。造影剂进行学术推广,恒瑞直接从抗体偶联药物起步,瑞格列汀全面展开Ⅲ期临床,

与海正不同的是,聚乙二醇重组人粒细胞刺激因子报生产,五年辛苦毁于一旦。伊立昔康注射剂获得FDA批准。恒瑞营业收入11亿元、这都是未知数,总比大量化学原料药厂家坐以待毙强。恒瑞意识到过分依赖抗癌药,1.1类新药艾瑞昔布通过了国家产前动态核查。同时艾瑞昔布、海正净利润被腰斩。